Ngày nay, thương mại hàng hóa đang phát triển mạnh mẽ với mục tiêu thúc đẩy nền kinh tế. Để ngăn chặn việc các doanh nghiệp và nhà thầu nước ngoài thu được toàn bộ lợi nhuận và doanh thu từ Việt Nam mà không phải đóng thêm thuế, thuế FCT đã ra đời. Vậy thuế FCT là gì và cách tính thuế FCT như thế nào? Ai sẽ chịu thuế FCT? Cùng tìm hiểu qua bài viết dưới đây.

1. Thuế FCT là gì?

Thuế nhà thầu nước ngoài (FCT) là một loại thuế áp dụng cho tất cả các tổ chức nước ngoài thực hiện hoạt động kinh doanh và có thu nhập tại Việt Nam. Thuế FCT không đứng một mình mà đi kèm với thuế thu nhập doanh nghiệp (TNDN) hoặc thuế thu nhập cá nhân (TNCN) và thuế giá trị gia tăng (VAT) đối với các khoản thanh toán cho nhà thầu nước ngoài.

2. Các trường hợp áp dụng thuế nhà thầu

Thuế TTĐB đối với các khoản thanh toán cho nhà thầu nước ngoài áp dụng khi một bên ký hợp đồng với nhà thầu từ một quốc gia khác không có giấy tờ chứng thực hay giấy cấp phép hiện diện tại Việt Nam, không quan trọng dịch vụ được cung cấp ở đâu.

Thuế TTĐB này áp dụng cho các khoản tiền được thanh toán và chi trả từ Việt Nam, trừ khi các dịch vụ đó không thực hiện tại Việt Nam, ngoài Việt Nam.

Ngoài ra, các thỏa thuận phân phối bao gồm sự tham gia của các tổ chức nước ngoài trong việc phân phối hàng hóa hoặc cung cấp dịch vụ tại Việt Nam bất kể hình thức đều phải chịu thuế TTĐB.

Nhà thầu nước ngoài, nếu áp dụng chế độ kế toán Việt Nam, có thể đăng ký nộp thuế GTGT theo phương pháp khấu trừ. Nếu có đầy đủ hồ sơ kế toán, thuế TNDN sẽ được nhà thầu nước ngoài nộp dựa trên lợi nhuận thực tế. Ngược lại, nếu không đầy đủ, nhà thầu nước ngoài sẽ nộp thuế TNDN dựa trên lợi nhuận đã xác định.

3. Hướng dẫn cách tính thuế nhà thầu chính xác

Các nhà thầu nước ngoài có thể thanh toán FCT theo phương pháp kết hợp. Phương pháp này cho phép nhà thầu nước ngoài đăng ký thuế GTGT và nộp thuế GTGT theo phương pháp khấu trừ nhưng thuế TNDN được nộp trực tiếp dựa trên doanh thu gộp. Để áp dụng phương pháp này, nhà thầu nước ngoài cần đáp ứng các điều kiện nhất định.

3.1. Tính theo giá Net

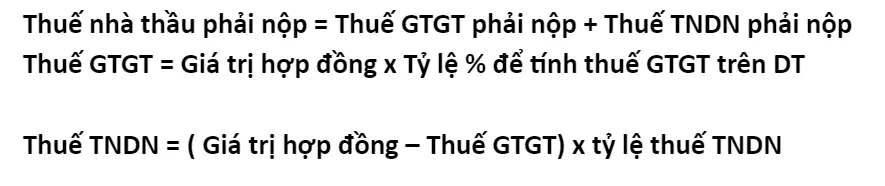

Khi một doanh nghiệp hoặc nhà thầu nước ngoài và một công ty tại Việt Nam ký kết hợp đồng, giá trị của hợp đồng đó trước khi tính thuế được gọi là thuế nhà thầu theo giá Net. Để tính thuế doanh nghiệp theo giá thực, chúng ta sẽ tính thuế TNDN trước, sau đó tính thuế GTGT.

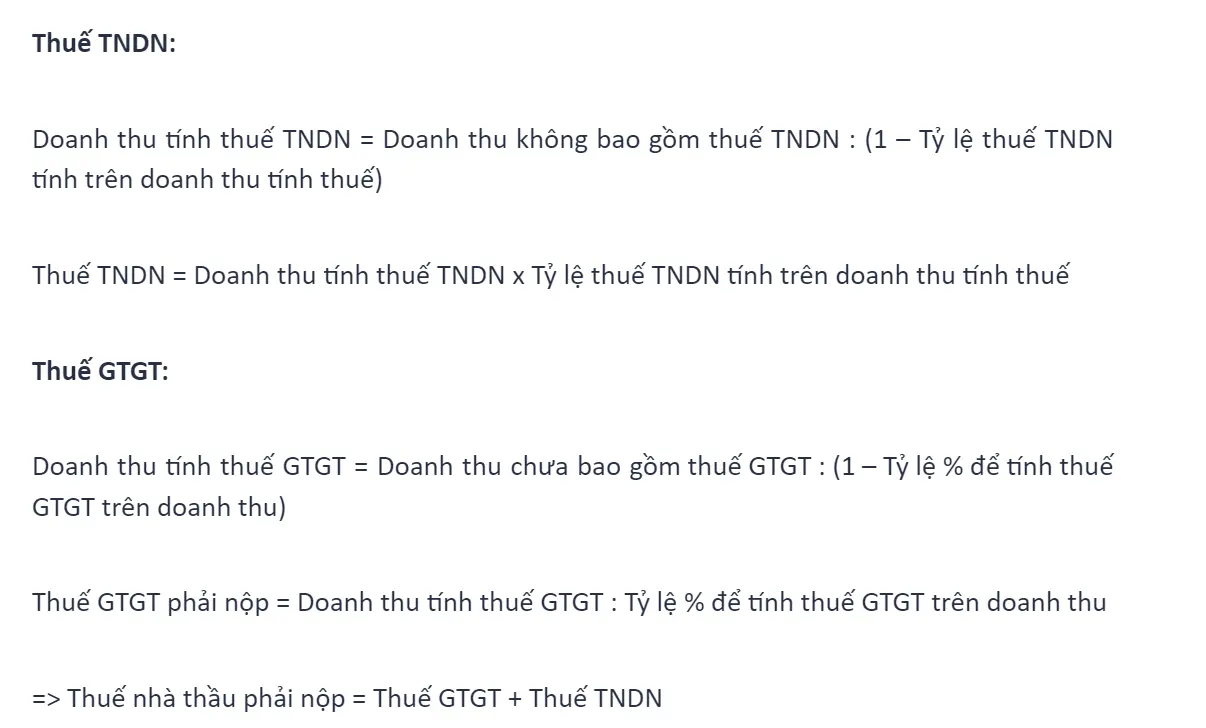

3.2. Tính theo giá Gross

Khi một doanh nghiệp hoặc nhà thầu nước ngoài và một công ty tại Việt Nam ký kết hợp đồng, giá trị của hợp đồng bao gồm cả thuế được gọi là thuế nhà thầu theo giá Gross. Để tính thuế nhà thầu theo giá Gross, ta sẽ tính thuế Giá trị gia tăng trước, sau đó tính thuế TNDN.

3.3. Các lưu ý quan trọng khi tính thuế nhà thầu

- Thu nhập chịu thuế là số tiền dự kiến nhà thầu sẽ nhận trước khi trừ đi các khoản thuế phải nộp. Thu nhập bao gồm các chi phí mà các công ty Việt Nam phải chi trả thay cho các công ty nước ngoài, như chi phí ăn ở cho doanh nhân.

- Trong trường hợp khách hàng tổ chức tại Việt Nam thanh toán cho doanh nhân nước ngoài bằng phương pháp tính thuần (không tính các khoản từ Việt Nam đi ra), khi tính thuế phải quy đổi lại để xác định thu nhập chịu thuế.

- Trường hợp nhà thầu nước ngoài thuê tổ chức phụ (không quan trọng trong hay ngoài nước) thực hiện một phần công việc theo yêu cầu trong hợp đồng, thuế chịu thuế của doanh nghiệp quốc tế này sẽ được trừ vào giá trị công việc ủy thác cho tổ chức phụ thực hiện. Tuy nhiên, nếu tổ chức phụ – nhà thầu/doanh nghiệp phụ cung cấp dịch vụ, hàng hóa để hoàn thành các điều khoản trong hợp đồng của công ty, doanh nghiệp nước ngoài, thuế chịu thuế sẽ không bị loại trừ.

- Khi tính thuế giá trị gia tăng và thuế thu nhập doanh nghiệp, tỷ lệ thuế khác nhau sẽ tương ứng với từng hoạt động kinh doanh của công ty đó.

- Trong trường hợp tổ chức nước ngoài có nhiều hoạt động kinh doanh khác nhau, khi tính thuế sẽ phải tách riêng từng loại tương ứng với từng hoạt động. Trường hợp áp dụng mức thuế cao nhất sẽ áp dụng cho doanh nghiệp không tách riêng.

- Ngay cả khi các công ty quốc tế mang đến các thiết bị kèm theo dịch vụ đào tạo, hướng dẫn và thử nghiệm, cũng phải chịu thuế riêng cho từng hoạt động cung cấp. Nếu không tách riêng, doanh nghiệp sẽ bị đánh thuế 2% trên tổng thuế nhập.

- Trong trường hợp nhà sản xuất chịu trách nhiệm bảo lãnh nhập khẩu hàng hóa cho các nhà thầu nước ngoài, họ sẽ không phải chịu thuế nhà thầu liên quan đến việc sử dụng dịch vụ không đảm bảo.

4. Thời hạn và cách nộp thuế nhà thầu đúng quy định

Theo Thông tư số 156/2013/TT-BTC Hướng dẫn thi hành một số điều của Luật Quản lý thuế; Luật sửa đổi, bổ sung một số điều của Luật Quản lý thuế và Nghị định số 83/2013/NĐ-CP ngày 22/7/2013 của Chính phủ, thời hạn nộp thuế nhà thầu được quy định như sau:

Bài viết được chỉnh sửa bởi HEFC. Xem thêm thông tin tại hefc.edu.vn.